はじめに

2025年(令和7年)の年末調整は、近年の税制改正の影響を受けて、従来と比べていくつかの重要な変更点があります。

企業の人事・経理担当者の皆様におかれましては、これらの変更点を正しく理解し、適切な年末調整業務を行うことが求められます。

本コラムでは、2025年年末調整の主要なポイントと実務上の注意点について詳しく解説いたします。

年末調整の基本的な仕組みと意義

年末調整は、給与所得者の1年間の所得税を精算する重要な手続きです。

毎月の給与や賞与から概算で源泉徴収された所得税について、年末に正確な年税額を計算し直し、過不足を調整します。

これにより、多くの給与所得者は確定申告を行う必要がなくなり、税務手続きの簡素化が図られています。

年末調整の対象となるのは、原則として年末まで勤務している給与所得者です。

ただし、年の中途で退職した場合でも、一定の条件を満たせば年末調整の対象となります。

2025年年末調整における主要な変更点

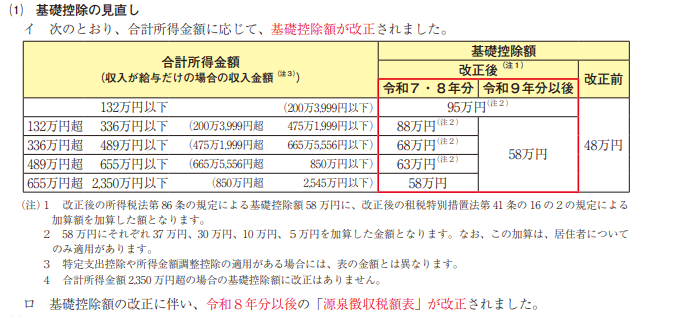

基礎控除の見直し

2025年の年末調整では、基礎控除が以下の通り見直しされました。

令和7年については合計所得金額の区分に応じて基礎控除額が違いますのでご注意下さい。

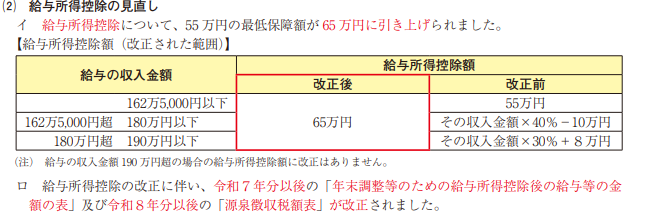

給与所得控除の見直し

2025年の給与所得控除については以下の通り変更されました。

特定親族特別控除の創設

2025年より特定親族特別控除が創設され、合計所得に応じて以下の控除額が新たに適用されます。

※特定親族とは所得者と生計を一にする年齢19歳以上23歳未満の親族で合計所得金額が58万円超123万円以下の人をいいます。

合計所得金額が58万円以下の人については扶養控除の対象となります。

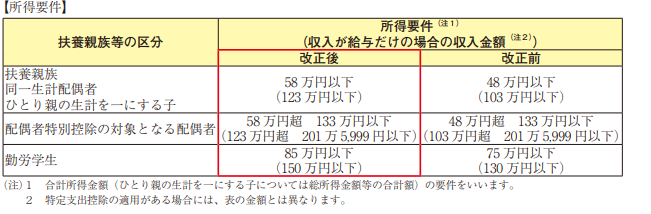

扶養親族等の所得要件の改正

基礎控除の改正に伴い次の表のとおり、扶養控除等の対象となる扶養親族等の所得要件が改正されました。

年末調整の留意事項

年末調整の対象者に改正により新たに扶養控除や特定親族の対象となる親族等がいないか確認してください。

その年の最初の給料を受け取るまでに給与所得者の扶養控除等申告書の提出を受けていることと思いますが、年末調整の対象となる方全員に修正があれば年末調整を行うまでに扶養控除等申告書を修正し、また特定親族を有する方には給与所得者の特定親族特別控除申告書を提出いただくようにアナウンスする必要があります。

まとめ

2025年の年末調整は、従来と比べて大きな改正点がありました。

各種控除の適用要件や手続きについて、より詳細で正確な対応が求められています。

企業においては、従業員への適切な説明と指導、必要書類の確実な収集、正確な計算処理が重要となります。

また、電子化の進展に伴い、年調ソフトの活用や電子申告への対応も必要不可欠となっています。

早めの準備と体制整備により、スムーズな年末調整業務の実施を心がけていただきたいと思います。

税務に関する疑問や年末調整業務でご不明な点がございましたら、お気軽に当事務所までご相談ください。

皆様の適正な税務処理をサポートさせていただきます。

参考資料:国税庁発表令和7年分年末調整のしかた