令和8年4月1日より適用される「防衛特別法人税」とは

近年、国際情勢の不安定化が進む中で、日本の防衛力強化は喫緊の課題となっています。

これに伴い、防衛費の抜本的な増額が決定され、その安定的な財源確保策の一つとして、「防衛特別法人税」が創設されることは以前令和7年税制改正についてのコラムでご紹介しました。

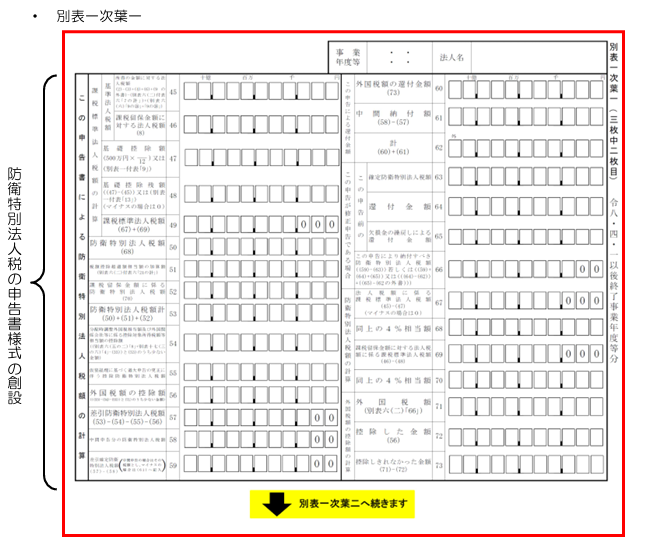

今回は、去る5月30日に国税庁が防衛特別法人税の申告書様式の情報を公表したことから、この別表様式をご紹介しながら、改めて「防衛特別法人税」について具体的にどのような内容で、いつから適用されるのか、そして企業にどのような影響を与えるのかを解説していきます。

防衛特別法人税の概要

防衛特別法人税は、令和8年(2026年)4月1日以後に開始する事業年度から適用されます。

納税義務者は、各事業年度の所得に対して法人税が課されるすべての法人です。

つまり、一般的な普通法人だけでなく、人格のない社団等も対象となります。

課税の仕組み:計算方法と中小法人への配慮

防衛特別法人税の税額は、「(基準法人税額 - 500万円※) × 4%」で計算されます。

※課税事業年度が1年満たない法人は「500万円を12で除し、これにその課税事業年度の月数(1月未満の端数は切り上げます)を乗じて計算した金額」となります。

具体的な影響額としては、通常の法人税率(原則23.2%)に加えて、実質的に最大で1%程度の負担が増える見込みです。

ここで重要なポイントは、「500万円の基礎控除額」が設けられている点です。

これは、特に中小法人への配慮から導入されたものです。

この控除があることで、課税所得が一定額以下の中小企業(おおよそ2,400万円程度まで)は、防衛特別法人税の負担が生じないことになります。

ただし、納税額が0であっても申告書の提出は必要ですのでご注意下さい。

また、法人税及び地方法人税において外国税額控除の適用を受ける場合で、法人税の額及び地方法人税の額から控除しきれない金額があるときは、防衛特別法人税においても外国税額控除の適用を受けることができます。

申告書記載方法

防衛特別法人税の申告は、法人税申告書別表(特別様式)を使用して行います。

以下、主要な記載項目とポイントを解説します。

別表(防衛特別法人税計算書)の記載例

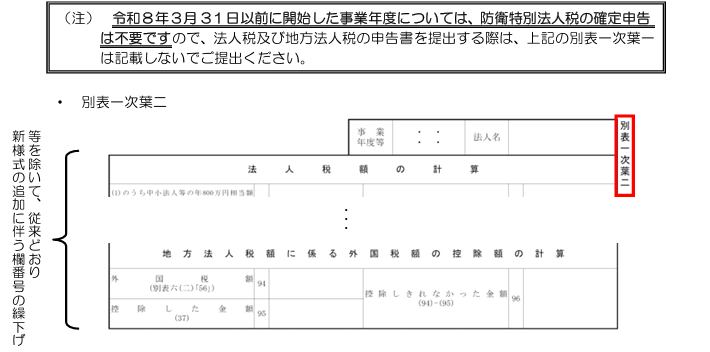

防衛特別法人税の申告書様式のうち別表一については、法人税及び地方法人税の申告の際に使用する【別表一】の様式の次葉に新しく【別表一次葉一】として加えることとしています。

以下国税庁HPより

今後の企業への影響と対策

令和8年4月1日以降に開始する事業年度から適用される防衛特別法人税は、多くの法人にとって新たな税負担となります。

特に、基準法人税額が500万円を超える法人においては、その影響を考慮した事業計画や資金計画の見直しが必要となるでしょう。

また、中間申告については、令和9年(2027年)4月1日以後に開始する事業年度から、防衛特別法人税の中間申告書の提出も義務付けられることになります。

企業としては、この新しい税制を正確に理解し、自社の財務状況への影響を早期に把握することが重要です。

必要に応じて、税理士などの専門家と相談し、適切な対策を講じることをお勧めします。