2024年4月1日以降、接待交際費から除外される飲食費の上限が1人あたり5,000円から10,000円に引き上げられました。

適用期間も3年延長され、2027年3月31日までに開始する事業年度までとされました。

そこで今回は、接待交際費から除外される飲食費について再度確認するとともにインボイス発行業者でない飲食店で飲食した場合の注意点についてお話したいと思います。

-

特例の内容

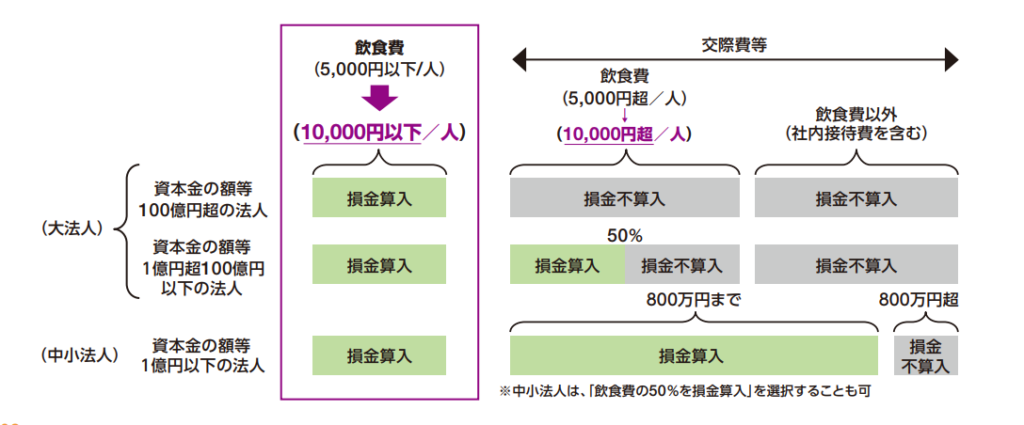

交際費等は損金不算入とされていますが、2006年度税制改正により、会議費相当とされる1人5,000円以下の飲食費は交際費等の範囲から除外され、全額損金算入されていました。

2024年度の税制改正では、交際費から除かれる飲食費等の額を1人当たり5,000円以下から10,000円以下に引き上げました。

※出典:財務省パンフレット「令和6年度税制改正」

クリニックの場合は中小法人に該当する場合が多いと思いますので、上記図の(中小法人)を参考にしてください。

対象となる飲食費は、取引先等との飲食費に限られます。

また、この特例は、一人当たりの飲食費が基準となります。

複数人で飲食した場合であっても、1人当たり10,000円以下であれば、全額損金算入できます。

-

金額判定の基本ルール

・ 税込経理の場合: 税込金額が10,000円以下かどうかで判定します。

・ 税抜経理の場合: 税抜金額が10,000円以下かどうかで判定します

-

特例の注意点

この特例を利用する際には、以下の点に注意する必要があります。

・領収書の保存:飲食費を損金算入するためには、必ず領収書を保存する必要があります。

領収書には、日付、場所、相手先、人数、金額などが記載されている必要があります。

-

インボイス発行事業者との関係

税抜経理を採用している企業が、インボイス発行事業者ではない飲食店で飲食した場合、金額判定に注意が必要です。

・インボイス発行事業者でない飲食店の場合

仕入税額控除の対象外となる消費税額を本体価格に含めて判定する必要があります。これは、支払金額に消費税額はないものとされるためです。

・具体的な金額判定

・仮に税込11,000円の飲食をした場合に、インボイス発行業者での飲食では

11,000円×100/110=10,000円(税抜)≦10,000円

となり会議費として全額損金となります。

・同じ税込11,000円の飲食をした場合に、インボイス発行業者以外での飲食では(2024.4.1-2026.9.30に支払った場合)

11,000円×100/110=10,000(税抜)に 控除対象外消費税 11,000円×2/110=200円

が加算されて 10,200円>10,000円

となり交際費等に該当することになります。

税抜経理をされている場合には、金額判定は慎重に行いましょう。

-

まとめ

進行期は5,000円基準と10,000円基準が混在することと思います。

支出日(2024年4月1日前か以降か)を確認し、お間違えのないようご注意下さい。