早いもので6月もあと少しとなりました。

7月10日は源泉所得税納期の特例の納付期限です。

そこで今回は源泉所得税の納期の特例についてお話します。

源泉所得税の概要

源泉所得税は、給与、賞与、報酬などの所得から所得税を差し引いて国に納付する制度です。

日本の税法では、企業や個人事業主が従業員に支払う給与や報酬から所定の税額を源泉徴収し、これを納付する義務があります。

この制度により、税収の安定と納税の簡素化が図られています。

納期の特例とは

通常、源泉所得税は給与等を支払った月の翌月10日までに納付しなければなりません。

しかし、中小企業など一定の要件を満たす事業者に対しては、納期の特例制度が認められています。

この特例制度を利用することで、年に2回の納付が可能となります。具体的には、1月から6月までの分を7月10日までに、7月から12月までの分を翌年の1月20日までに納付します。

納期の特例の適用要件

納期の特例を利用するためには、以下の要件を満たす必要があります。

-

給料の支払いを受ける人の要件

・給与の支給を受ける人が常時10人未満であること。

※「常時」とは、原則として年中を通じて10人未満であることを意味します。

-

届出の提出

・ 納期の特例を受けるためには、「源泉所得税の納期の特例の承認に関する申請書」を所轄税務署に提出する必要があります。

・特例の申請について却下の通知がない場合には、申請書を提出した月の翌月末日に承認があったものとみなされ、申請書を提出した月の翌月に源泉徴収する所得税から特例の対象となります。

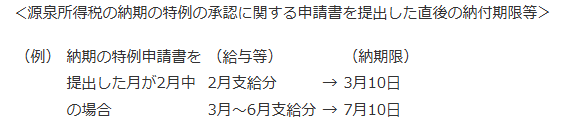

具体的には次のようになります。(国税庁HPより引用)

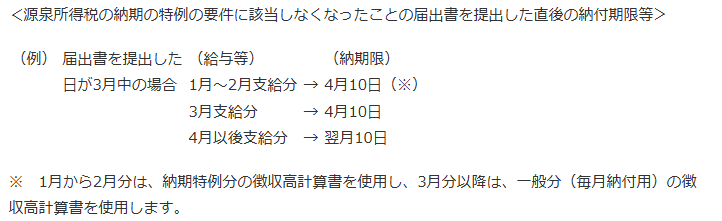

なお、従業員が常時10人以上となり、特例の要件に該当しなくなった場合は「源泉所得税の納期の特例の要件に該当しなくなったことの届出書」を提出する必要があります。

この場合納期限は以下のようになります。

納期の特例のメリット

納期の特例を利用することで、事業者は納付回数が減るため事務作業の負担が軽減されます。

特に中小企業や個人事業主にとって、事務手続きの簡素化は大きなメリットです。

納期の特例の留意点

納期の特例を利用する場合には、いくつかの留意点もあります。

納期の特例の対象となる所得

源泉徴収の対象となる所得すべてが納期の特例の対象となるわけではありません。

特例の対象となるのは、給与所得、退職所得、税理士・弁護士・司法書士などの報酬に限られています。

※配当所得や士業以外の外注先に支払った報酬(原稿料・講演料、デザイン料など)は特例の対象となりません。

これらの所得が発生した場合は原則通り翌月10日が納期限となりますのでご注意下さい。

終わりに

源泉所得税の納期の特例は、中小企業や個人事業主にとって非常に有用な制度です。

事務負担の軽減といったメリットがある一方で、納付期限を守ることや適用要件の維持といった責任も伴います。

適切に利用することで、経営の効率化を図ることができます。